どーも半沢くんやで。

今回は前回クラウドファンディングについて記事を書いたけど、

今回は法人融資や投資信託販売を担当していたわいが詳しくソーシャルレンディングの投資の仕方について述べていきたいと思うで。

Contents

ソーシャルレンディングとは

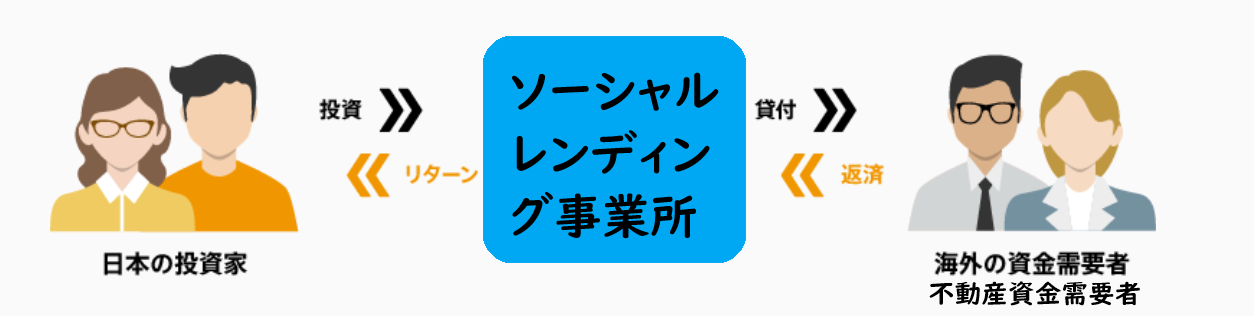

ソーシャルレンディングを一言でいうと「お金を貸したい人と借りたい人をつなげるための仲介役」と思ってくれていいで。お金を融通させるという意味では銀行に近い役割があるで。

ソーシャルレンディング事業者が間に入ってネット上でお金を貸したい人と借りたい人をマッチングさせてくれることで投資者は投資の見返りとして金利分がもらえるようになってるんやな。もうすでに1万円からはじめることができてリターンが大きいということで結構話題になってるよな。

ソーシャルレンディングの案件は低くても年利5%、高い場合は12%の案件もあるから仮に年利12%の案件に100万円を1年間を預けたらなんと12万円分の金利が手元に入ってくることになるで。

なぜ高金利の利回りで提供できるのか

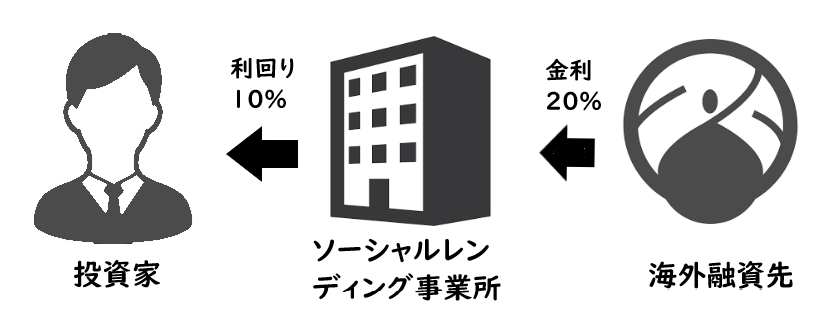

「ソーシャルレンディングがなぜ10%の高い利回りで提供できるのか」ということやねんけど、

もちろんソーシャルレンディング事業所が間に入っているわけやからその仲介手数料も発生しているわけやねな。ということは事業所が貸し出す先はもっと高い金利で貸しているっていうことになるんやな。

となると、「なぜ貸出先がソーシャルレンディング事業者を通じてわざわざ高い金利で借りているのか」

という疑問がでてくるよな。

この理由は本当にシンプルで「銀行では借りられない理由があるから」ということなんや。

借りられない理由は3つ

1.海外案件で、カントリーリスクや為替リスクなど、複合的なリスクが大きいから。

ソーシャルレンディングの案件にはカンボジアやタイ、インドなどの新興国に対する案件がたくさん出ているんやけど、まだ発展途上国であるがゆえにインフラがしっかり整っていなかったり、政治が不安定である国が多いんやな。ほんで、もちろん海外やから為替の問題も出てくるというわけでどうしてもリスクが高くなるんや。よほど実績がある会社とか担保がある会社でないと日本の銀行では貸してくれへんというわけやで。

2.不動産や太陽光案件で、担保と収益計画表から割り出した数字ではハイリスクであると銀行が判断したから。

ソーシャルレンディングの案件には不動産案件もたくさんあるねんな。不動産案件で重要なのは、マンション、ビジネスビルともに担保と入居率。この二つが特に重要になってくるねん。特に担保についてはある時点でその担保を売った場合に現在融資している額の何割が返ってくるのかという目線で銀行側は判断してるんや。ただその担保を評価する際に銀行員側はかなり厳しい審査をするため、実勢販売価格と比較しても7割ぐらいの価値でしかその担保を評価してないんや。入居率もその周辺の同様の物件からの平均入居率を割り出し収益計画表を作るねんけど、年数が経過するごとに入居率が5%落ちるというような厳しめな設定でのシュミレーションをすることが多いねん。そやから、担保を取っても回収見込みとのリスクを天秤にかけたときに貸さないほうがいいと判断してしまって銀行では借りられない先がたくさん出てくるねんで。

3.銀行側が未だに担保や保全重視で柔軟な審査が整っていないから。

これは1.2の理由でも挙げているけど現在の日本の銀行はまだまだ古い体質で、実績、担保、保全を最優しており、企業の未来を評価できていないことが貸せない大きな要因となってるんや。保全というのは背景資産(預金や保険、不動産とか株など)とも呼ぶんやけど、銀行はもしその企業が潰れた場合の時に備えて、すぐ回収できるように事前に貸出先の資産を全部把握するんやな。会社の場合は、代表取締役を連帯保証人にとることで個人資産についても掴んでおくという徹底的なリスクヘッジを行っているねん。

やから、どれだけ技術的に優れた商品を開発していて、今後売上増大が間違いのない先でも保全がほとんどなかった場合は貸せない先がたくさんあるんや。実際わいも、すぐれた自動車部品を生産していた会社があったんやが、まだ創業してから2年しか経っていなかったこと、過去銀行から融資を受けた実績がなかったこと、なにより預金がほとんどなかったことにより融資ができひんかってん。

日本の銀行は経営者の人物面や技術力、成長性という側面では融資を判断できるような人材がいないっていうことなんやで。

リスクを最小限にした投資方法のやり方とは

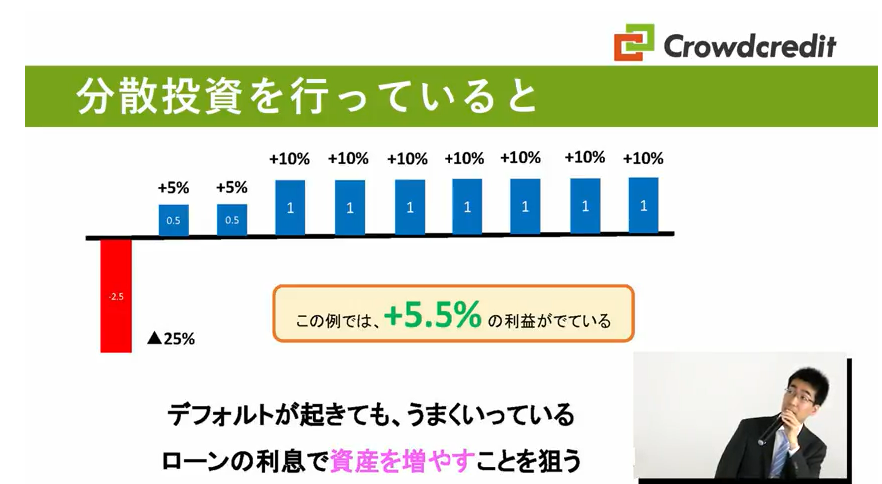

クラウドクレジットっていうわいが一番信用している先のソーシャルレンディング業者やねんけど、そのセミナーの分散投資の話が一番わかりやすいから是非まずみてほしい。

この動画でも100万円を10個の案件先に投資した場合について説明しているんやけど

一つの案件にまるまる100万円を投資した場合、仮にその案件がデフォルト(元本割れ)を起こしてしまいマイナス25%の損失が出てしまったら、

投資元本100万円 ➡ 75万円に減少

してしまうのはわかるよな。

そこで10万円づつ10本の案件に分けて分散投資を行うと

上記のように

デフォルト案件が1件 ➡ 25,000円の赤字

利回り10%の案件が7件➡ 10,000円×7本= 70,000円の黒字

延滞などで当初の利回りが出ず5%になった案件が2件➡ 5000円×2本=10,000円の黒字

最終収支 55,000円の黒字

となることがわかると思うねん。ちなみ今回この動画ではデフォルトする確率は10%で計算しているけど実際ソーシャルレンディングでデフォルトが行った割合というのはたったの1.47%。(23事業所を比較しているクラウドポートの数値を参照)

100案件中1.5件という計算になるんやな。ただこれは事業所ごとでデフォルトが多い事業所が偏っているからいかにデフォルトが起きにくい(起きてる確率が少ない)事業所を選ぶかも重要なところになってるで。

![]()

【クラウドクレジットはコチラから】

![]()

デフォルトは起こるものとして考えてジャンルの違う案件に投資!

クラウドクレジットの動画でも言っていたように投資というのはデフォルト(元本割れ)が起こる前提で投資するという考えでいかなあかんで。そこで大事になってくるのが分散させるのは当然やねんけど、投資する案件のジャンルを違うものにせんと分散投資の意味はないで。

例えば、新興国に対する投資と日本不動産と太陽光ローンみたいに投資対象が異なる分野に投資すればかなりリスクは減らせるで!やっぱり同じ分野だと相関関係が高くなるし共倒れする可能性もあるからな。

そこはしっかり見極めて投資をしてほしい。

次回はどこのソーシャルレンディング事業所がオススメかについて述べていくで。

ほなまた!