投資信託の選び方の基本についてはすでに3回に分けてご紹介しました。

今回からは、投資信託の選び方<応用編>と題して、実際に投資信託を選ぶ際のポイントについてご紹介していきたいと思います。

まずご紹介したいのが「投資信託選びのモノサシ」となる指標です。

投資信託の選び方<基本編>第1回「過去の実績(パフォーマンス)だけを見た判断は禁物!」の中で、「リスクとリターンのバランスがとれているファンドを選ぶようにすべき」と説明しましたが、覚えていらっしゃいますか?

この「リスクとリターンのバランスがとれているファンド」を選ぶモノサシをご紹介したいと思います。

ここを見れば高確率で儲かる!この指標を見ろ!!

(1)投資信託選びのモノサシ:シャープレシオ

「リターンは高い方がいい!」

「リスクは低い方がいい!」

「ローリスク・ハイリターンのものはないのか?」

多くの投資家がこのように考えていることでしょう。

しかし投資の世界では、リスクとリターンの関係は「トレード・オフ」といわれます。

つまり、高いリターンをねらえばリスクも大きくなり、リスクが小さい安定的な金融商品を選べば低いリターンしか得られない、というものです。

このようなリスクとリターンの関係において、あくまで過去の数字での検証にはなってしまいますが、「より小さいリスクで、より大きなリターンを得られた」投資信託ほど、運用効率が良かった、運用が上手かった、といえます。

このどれだけのリスクをとって、どれだけのリターンを得てきたか、という運用効率の良し悪しを見る指標が「シャープレシオ」なのです。

シャープレシオは、ある期間においてとったリスクでどれだけのリターン(収益率)を上げたか、言いかえれば「1リスク当たりのリターン」を表す。

シャープレシオの値が大きければ大きいほど運用効率が良く、多くの人が望む「ローリスク・ハイリターン」を実現してきたといえるわけです。

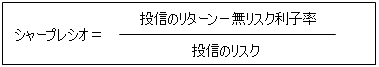

(2)シャープレシオの計算方法

シャープレシオについては、簡単に投信ごとの数値を確認できるサイトなど(これについては、あとでお話しします)があるので、自分で計算できるようになる必要はないのですが、シャープレシオが何を意味しているかを理解するために、計算方法について触れておこうと思います。

シャープレシオは、「1リスク当たりのリターン」で算出されます。

具体的な算式は次のようになります。

分子のリターン部分は、投信のリターンから無リスク利子率を差し引いた「超過リターン」が使われます。

無リスク利子率とは、リスクを取らずに実現できるリターン、すなわちリスクゼロに対応するリターンといえます。

分母にあるリスクの値に対応するのは、無リスク利子率を上回ったリターン部分ですので、無リスク利子率を引いているわけです。

無リスク利子率としては個人の資産運用でしたら、普通預金の金利を考えればいいと思います。

また近年の日本のようなマイナス金利状況下では、あえて差し引く必要もないでしょう。

一方、分母のリスク部分には、リスクの大きさ(ブレ幅)である「標準偏差」が使われるのですが、リターンとリスクの計算方法については、次回以降、詳しく説明したいと思います。

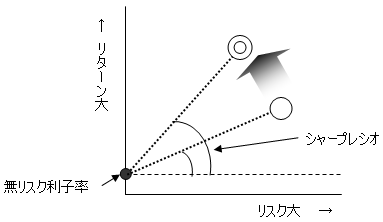

上の「シャープレシオ」の算式を概念図で表すと、下図のようになります。

この図の縦軸は投信のリターンを表していて、上に行くほどリターンが高くなります。

横軸は投信のリスクで右に行くほどリスクが大きくなることを示しています。

図の中で、左上に位置しているほど(◎)、つまり「傾き」が大きいほど、小さいリスクで高いリターン(ローリスク・ハイリターン)が達成されていることになります。

この「傾き」こそが、リターンをリスクで割ったシャープレシオにほかなりません。

傾きが大きい、つまりシャープレシオの数値が高いほど、運用効率が良かった投信といえるわけです。

このときシャープレシオを使って比較するとき注意すべきポイントが3つありますのでしっかりチェックしておいてくださいね!

①計算期間によって結果が異なる

シャープレシオはあくまでも過去の結果に基づくものなので、計算対象となる期間によって結果が変わってきます。可能な限り長い期間を計算対象とするのが望ましいです。

②同じカテゴリのもので比較する

国内株に投資する投資信託なら国内株式投信同士で比較するなど、基本的に同じカテゴリのもので比較することが望ましいです。

③数値が高い方が良い

シャープレシオの数値が高い商品ほど、リスク考慮済みの収益性が高いことになります。