つい先日発表された金融庁の報告書で夫65歳・妻60歳の夫婦が30年間生活していくためには約2,000万円が不足するということで「年金100年安心」というのは幻想であることを自ら明るみし自爆。

麻生財務大臣が「報告書は受け取らない」と発言したりして大炎上してるよな。

もう政府には頼ってはいけない。

定年までに2000万を貯蓄するなんてかなりハード。

今35歳の人であれば毎月最低5万は貯金しなあかんし、しかもこれは年金が現段階の支給基準であればという前提によるもの。

100年安心とかいってるけど、これはその場しのぎの嘘。

投資は不可避な時代がくるで。 pic.twitter.com/ZBBkX0XqAs

— 倍返しの半沢くん(元銀行員が伝授するマネー塾) (@moneyhanzawakun) June 14, 2019

そもそも2004年の年金制度改正のキャッチフレーズが、「年金100年安心」だったわけなんやけど、これを設計した段階で、それに関与した人たちは皆、本当は100年安心できるような制度ではないことをわかっていたはずやで。2004年時点でもう日本の少子高齢化は急速に進んでいたわけなんやからな。

その場しのぎでいつ爆発するかわからない爆弾をできるだけ国民に気づかれないように次の政権にバトンタッチされていっただけの話で、来るべくしてその爆弾が爆発したわけなんやな。

今回このニュースが話題になったことで

「もう政府には頼っている場合ではない」と感じた人もたくさんいると思うねんな。

そこで元銀行員のわいが

まず、金融庁の金融審議会市場ワーキンググループの報告書の一部を抜粋していきながら

①金融庁は国民に対して何が言いたかったのか?

②「年金だけでは足りない不足分を補うためのおすすめ投資方法」

についてもしっかり伝えていくし要チェックやで!

<記事の要点>

- 報告書の内容をポイントを押さえて説明

- 年金制度についてできるだけ詳しく解説

- 元銀行員がおすすめの投資は?

Contents

報告書の内容を一言でいうと「国は面倒見れないから自力で資産運用して」

報告書の内容をまとめると以下の4ポイント

- 年金受給する30年で生活するのに約2000万円が不足する

- 少子高齢化で公的年金の支給額はますます減少し、生活水準が低下する

- 外国と比較すると資産運用しなさすぎ。だから金が足りないんだ。

- つみたてNISAやiDeCoなどで資産運用し自助の充実を図ってね。

①老後生活するには2000万円不足する

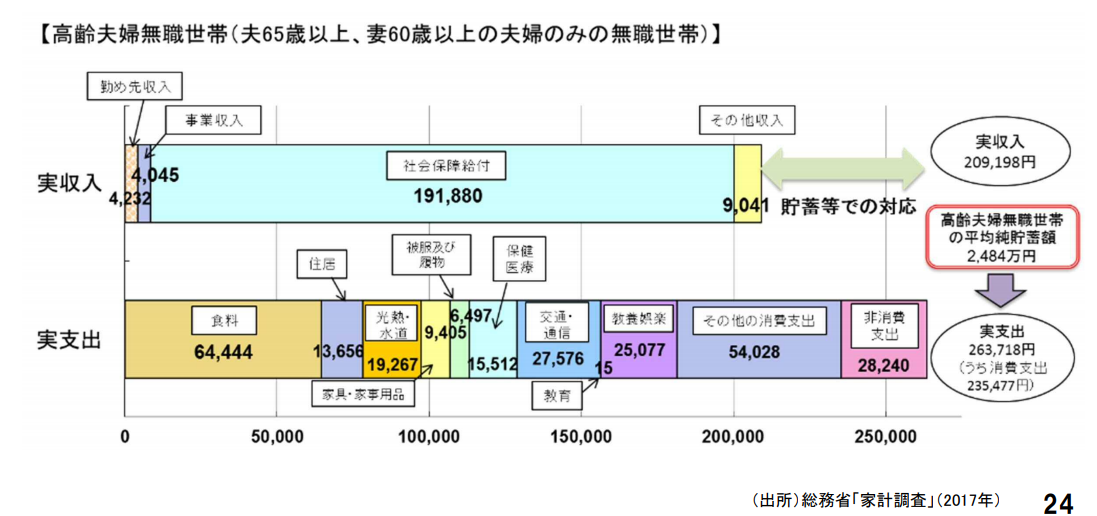

報告書の24ページでは、各種統計から得られた老後世帯(夫婦世帯)の平均的な収入と支出から収支を計算してるんやな。

そこを確認していくと

収入:年金を含む社会保障給付等で約21万円

支出:食料やその他消費支出を含む約26万円

「その他消費支出とは」

「諸雑費」、「こづかい」、「交際費」、「仕送り金」の4項目からなる

これらの収支を差し引きすると毎月約5万円足りなくなるという計算になるわけなんやな。

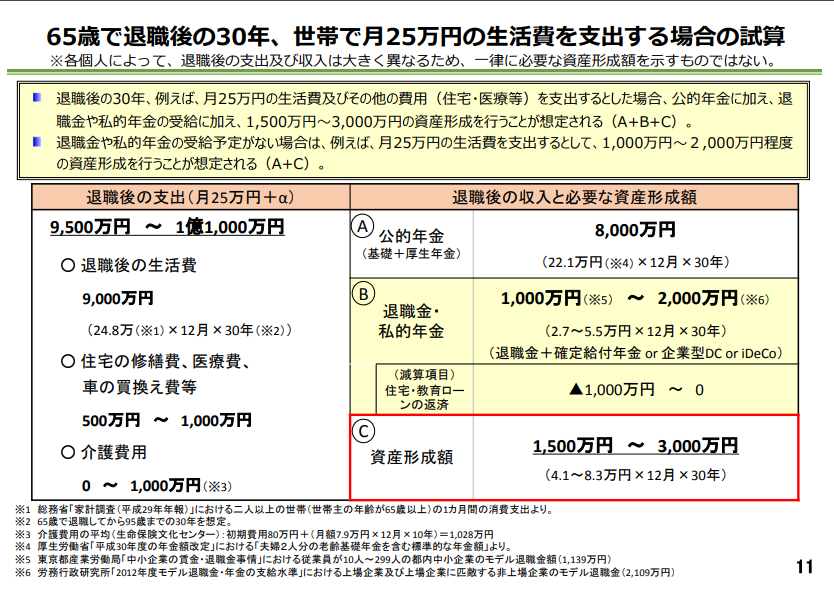

これを退職後毎月ベースではなくが最終収支で表すと以下の図のとおり(報告書11ページ)になるで

支出の場合は人によってこの介護費用が大きく左右するから老後の生活をしていく中での大きなポイント。

老人ホームの場合は健康保険の1割負担でも最低一月10万円かかることもあたりまえなんや。

収入の場合は年金が月22万円とあるけどもこれはあくまで厚生年金に加入していた場合の平均値。

会社規模の小さい中小零細企業であればもっと年金は少ないだろうし、自営業であれば15万程度とこの22万という数値とは大きく乖離するで。

そのため自営業を含んだ全体の平均を出すとすれば、もっと年金月額は下がることが容易に想像できるよな。。。

②年金が減額され、生活水準は下がっていく

日本の公的年金は自身が積み立てたお金を老後に受け取るのではなく、現役世代から徴収した保険料を高齢者に分配する仕組み(賦課方式)なので、現役世代の人口が減れば高齢者への年金給付額も減ってしまうで。

そのため公的年金は財政的に厳しい状況となっており、慢性的な赤字体質。

現役世代から徴収する保険料の総額(国民年金と厚生年金の合算)は約36兆円やけど、高齢者に支払う年金総額は約51兆円にもなるで。

赤字部分は税金から補塡しており、年間約12兆円が支出されているけども、それでも収支は完全ではなく、さらなる不足分は積立金の運用益などで追加補塡を行っているのが現実なんや。

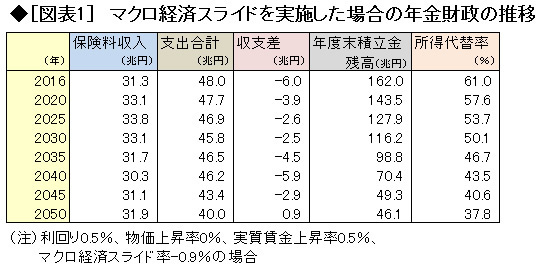

現役世代の人口動態に合わせて給付額を削減する仕組みを「マクロ経済スライド制」と呼ぶんやけどこの制度による年金減額は既に始まっているで。

2019年度の年金給付額は物価上昇を加味して月額1400円の増額となる予定だったが、制度の発動によって増額分はたった227円に抑制されたんやな。

この「マクロ経済スライド制」は小泉首相の際に導入された制度で「2014年度から30年目の2043年度に20%減額する」というのが国の方針なんや。

言い換えると給付額は30年かけて徐々に減額していき、以降は横ばいにすると計画してるんやで。

国は金額ではなく「所得代替率」という指標を使って方針を示していて、

「所得代替率」は現役世帯の所得に対する夫婦が貰う年金額の比率

2014年度は62.7%で2043年度には約50%になる計算やけど最悪のケースの場合、所得代替率が40%になるケースもありえるとすでに2014年時点で示してるわけなんや。

ということは月額30万円の所得があるひとでもわずか12万円、よくても15万円しか年金が貰えないという計算になるわけなんやな。

年金制度が根本的な制度改革が行われない限り、今の20代は100%年金だけでは生活することがかなり厳しいことがこれらの数値から分かってしまうよな。。。

安倍首相はマクロ経済スライド制によって「100年安心の年金制度ができた」と国会で答弁しているけど、あくまでも制度が持続できるという話であって、十分な年金がもらえるという意味ではないことを理解しておくべきやで。

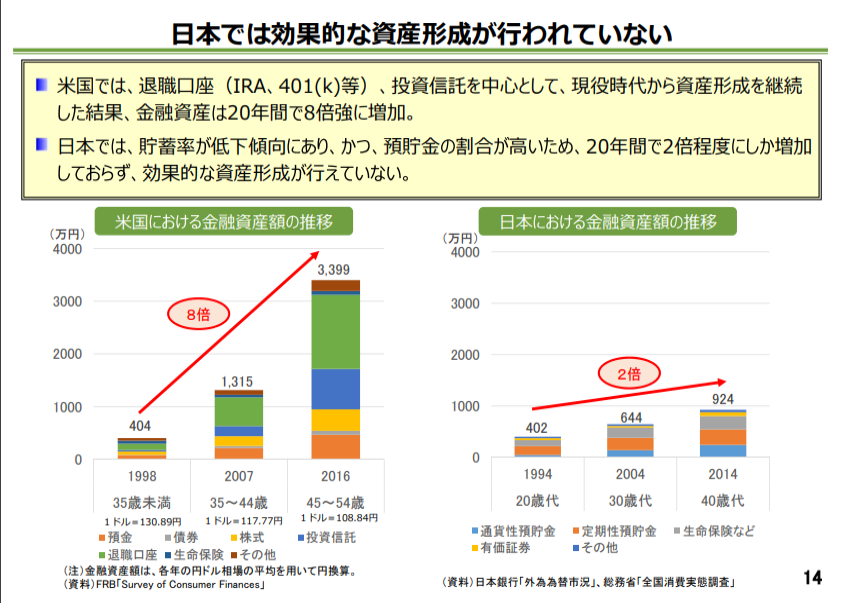

③外国と比べると運用しなさすぎの日本。もっと投資せよ

上記の図でもわかるようにアメリカでは株式などの資産運用しているから資産が8倍に増えているにも関わらず、日本はたった2倍程度しか増えていませんよと表したグラフ。

対象年齢や、期間などが同条件でないため、お世辞にもいいグラフとはいえへんけども、日本人がどれだけ投資をせず預金しかしていないかはよく分かるよな。

下のツイートは貯蓄額の割合を円グラフにしたもの。

国の報告書では

「2000万貯金しなさい!」

と言ってるけど、その現実は20歳以上の世帯でわずか2割。

非正規雇用が全体の37.3%でその平均年収は209万ということも考えるとかなり無理ゲー。

やっぱり投資&副業で収入の柱を増やすしかない。

なんとかなるやろ!とボーッとしてると後悔することに涙 pic.twitter.com/CHDesAzqQW

— 倍返しの半沢くん(元銀行員が伝授するマネー塾) (@moneyhanzawakun) June 15, 2019

このツイートでも述べたように非正規雇用や転職が増えている現代社会においてさらに副業や投資といった本業以外の収入の重要性はますます増していくで!

自分のリスク許容度に応じたポートフォリオを作って短期ではなく長期にわたって分散投資することで安定的に資産を増やしていくことができるで。

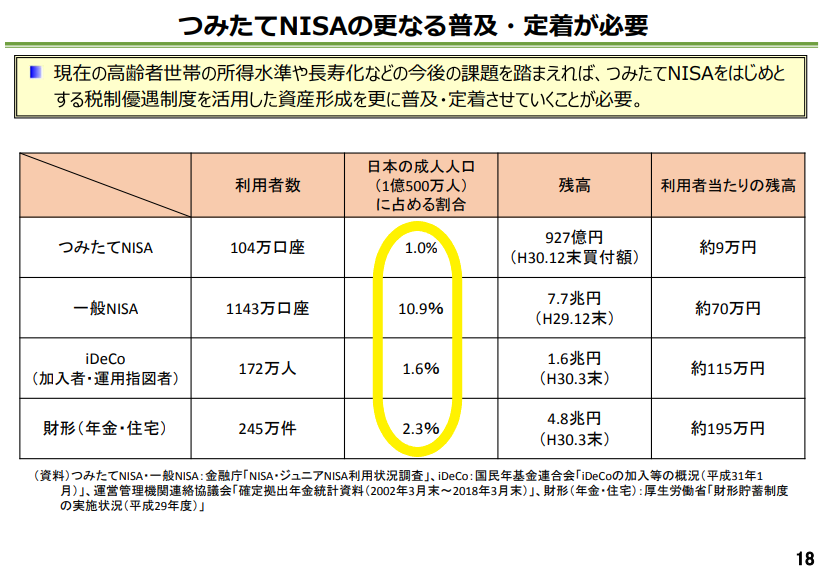

④もっとつみたてNISA、iDeCoで運用してね

国はその資産運用の手始めとして積立NISAとiDeCoを推進し、多くの人に資産運用を始めてもらおうとしてるんやな。

ただ上記の表にあるようにNISAは10%、idecoは1.6%と壊滅的な普及率。

「idecoって何?」という人は下の動画が分かりやすくておすすめ。(約2分ぐらい)

具体的な部分は次回のブログでidecoについてまとめてみるな!

NISAは別名「少額投資非課税制度」といって、120万円までの投資に対しての課税は非課税にしますよというもの。

NISAもidecoも口座開設するまでは手続きが面倒くさいところもたくさんあるけど、一度始めると受けられるメリットも大きいからまずは1万円からでもいいしはじめてみることがおすすめ!

ideco

NISA

以上が報告書の内容をまとめたものやったで。

もう国は国民一人一人の面倒をみれないようになることは今回の騒動で痛感してもらえたと思う。

自分の身は自分で守らないとこれからの老後はかなり厳しい現実になることは間違いないで。

自分なりになんでこんなNISAやiDeCoの普及率が低いか考えたんやけど、おそらく一番の理由は

「とにかく色々手続きが面倒くさい」

ことやと思うねん。

今はいいなーと思っても「ネットで調べているうちによくわからなくなって結局そのまま」

みたいなことになっている人多いんじゃないかと思うねんな。

なので、①簡単②スマホでできる③わかりやすい

という3点に絞って元銀行員がおすすめの投資を教えるで!

元銀行員がおすすめの投資は?

ずばり一番オススメしたいのはウェルスナビ!

http://change-job.site/2018/10/21/post-580/

ウェルスナビはロボアドバイザーという最近出てきた投資方法で、何もしなくても全自動で投資をしてくれるという優れもの。

自分の年収やどれくらいのリスクを負えるかなどをチェックし無料診断したあとオススメの運用方法を提示してくれるんやで。

ウェルスナビで投資無料診断してみる10万円という少額から投資を始めることができるし、スマホのアプリで運用状況をチェックできるから投資がめんどくさいというズボラな人にはもってこいやで。

一番大事なことは「投資を始めてみること」

一度やってみると「意外と簡単やん!」と思えるようになるはずやしチャレンジしてみてな。

「投資がめんどくさいという人のための5つの投資方法」についてまとめているし是非参考にしてみて!

ほなまた!